4年間にわたる情報操作を経て、ようやく経済状況に関して誠実さが期待できる兆しが見えてきた。公式な広報担当者、政府機関、そして全国メディアからは、「インフレが沈静化している」「収束している」「消えつつある」「改善している」など、ありとあらゆる表現でインフレが悪化していないかのように語られてきた。

私たちはこのひどい数年間の悪臭から抜け出し、何が起こるのだろうか? 最新のインフレデータによると、状況はむしろ悪化している。公式データでは、この4年間で米ドルの購買力が22セント減少したとされている。

私たちはそう聞かされている。金利、シュリンクフレーション [1]、新たな手数料、住宅保険などを加えると、現実はもっと悪くなるだろう。そうなると40セント以上に近づく。

[1]シュリンクフレーション

価格がそのままで、商品の量やサイズが減少する現象を指し、実質的な値上げとなる

原因についての疑念は捨てていただきたい。

実際には利率の上昇、シュリンクフレーション、新たな手数料や住宅保険料を考慮すると、40セント以上の価値減少と推測される。

インフレの原因と政府支出の影響

イーロン・マスク氏はこのように指摘する。「過剰な政府支出がインフレの原因だ。政府支出は全て税金だ。これは非常に重要な概念である。所得税のような直接的な課税か、マネーサプライの増加によるインフレを通じた間接的な課税かの違いだ」

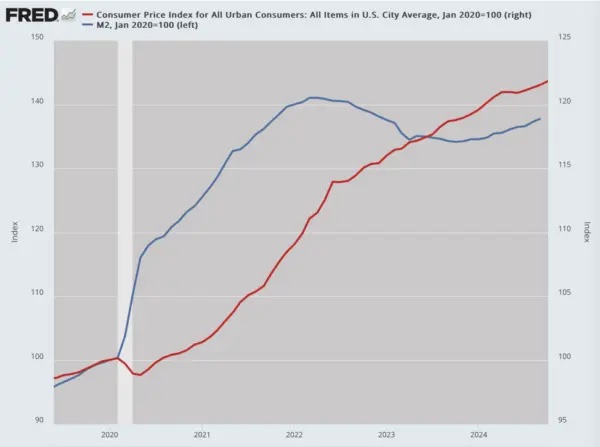

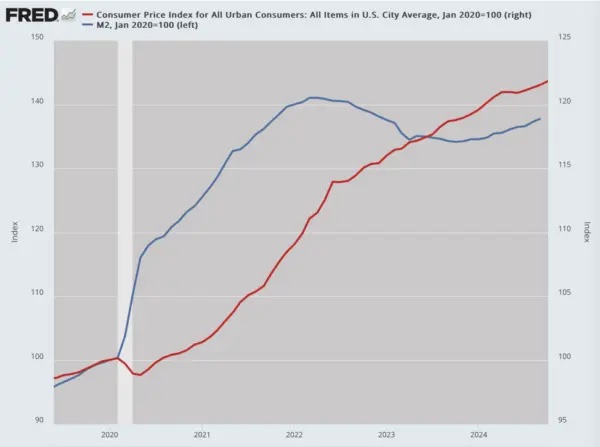

結局、(インフレは)お金を印刷する仕組みの問題なのだ。議会が支出を承認し、政府が債務を発行し、連邦準備制度(FRB)がそれを新たに作り出した資金で購入する。その結果、ジュースを水で薄めるときと同じように、既存の通貨単位の価値が全て下がる。

実際、それほど複雑な話ではない。特に、新しい資金が個人や企業への直接的な給付金として配布される場合はなおさらだ。

現在の状況を見ると、来年には第2波のインフレが発生する可能性が高い。このまま進めば、その方向に向かう可能性が非常に高い。過去1年間で、アメリカ連邦準備制度(FRB)は1.1兆ドルの「架空の資金」を市場に投入した。また、アメリカ財務省はこれまでにない規模の新しい借金を増やしている。これは選挙前にGDPを押し上げようとする試みであったと考えられるが、この策はうまくいかなかった。最終的に国民に35兆ドルもの負担を残した。

インフレ(物価上昇)は、直接的に制御することができない厄介な現象だ。選挙活動中、トランプ氏は頻繁にエネルギー産業への規制強化がインフレを引き起こしたと主張していた。石油とガスの価格高騰が輸送費を増大させたという意味では、これは部分的には正しい。しかし、また、それは原因ではなく症状だった。現在の実質的な水準で見ると、石油やガスの価格はそれほど高くはない。

確かに、「ドリル・ベイビー・ドリル」(国内資源の採掘を推進する)という計画は必要であり、実行されるべきである。しかし、それだけでは現時点のインフレ問題を解決することはできない。ましてや第二波のインフレ波を防ぐことも難しい。また、価格規制や「価格つり上げ防止法」といった政策も、実行可能な解決策にはならない。

現在のような深刻な構造的問題を抱える中で、政府は価格を直接制御できず、ましてや価格上昇を強制することはできない。

ただし、この問題を軽減する方法、あるいは少なくとも最小限に抑える方法がある。たとえば、アルゼンチン大統領のハビエル・ミレイ氏が行った改革は参考になる。

ミレイ氏は深刻なハイパーインフレの問題を、わずか1年で低いインフレ率に抑えることに成功した。この取り組みは一つのケーススタディとして注目している。答えは、大幅な支出削減によって債務の創出を終わらせ、中央銀行の行動を抑制し、規制緩和と機関の廃止によって経済成長を促すことだ。

その解決策は次の3つのステップに要約される。それぞれについて考えてみよう。

債務の抑制

まず、債務の増加を止めることが不可欠である。議会が財源を超える支出を認めるたびに、財務省はその実現のために債務を発行しなければならない。これは法律上の義務である。つまり、議会は直ちに均衡予算を可決する必要がある。

ここで注目されるのが、イーロン・マスクが設立した「政府効率化省(DOGE)」である。これは正式な省庁ではなく、外部の助言チームとして機能している。これは素晴らしい取り組みだ。マスク氏らはコストを直接削減するために、政府職員の5人に4人を解雇するという「Twitter大量解雇」の解決策を推進するだろう。

これは良いスタートだが、それだけでは十分ではない。さらに、機関の大幅な廃止が必要である。これにより数千億ドル、場合によっては総額で1兆ドル以上の節約が可能になる。この措置は迅速に実行されなければならない。これは大統領令または立法を通じて実現できる。いずれにせよ、収入を超える支出は止めなければならない。

トランプ氏は予算削減で有名な人物ではない。1期目の任期中、この話題にほとんど関心を示さなかった。2020年3月以降、ロックダウン中に経済を維持するために何兆ドルも費やしても何の影響も受けないと信じ込む傾向があった。この判断は誤りだったが、トランプ氏自身はそれを認めることはないだろう。

しかし今回、連邦予算を大幅に削減する強い理由がある。連邦予算を1セントでも削減すれば、自身の政権を弱体化させようとしている人々への資金の流れが止まる可能性が高いことは、トランプ氏にも確実にわかっている。とはいえ、私は復讐政治を推奨しているわけではなく、むしろ現実の政治状況に注目しているだけだ。予算の均衡を図ることは、反対勢力への資金供給を断つという副次的なメリットをもたらす。

規制撤廃と経済成長の促進

第2に、財務省が国債(T-bill)の大量発行を停止すれば、FRBが資金創出によって余剰を吸収する必要はなくなる。過去1年間のチャートを見れば、バイデン・ハリス政権が選挙に向けて経済の幻影を作り出すために、どのようにFRBと連携しながら支出を増やし、金利引き下げを行ったかが明らかである。この金利引き下げは、その目的を達成するための手段だった。これは本当に終わらせなければならない。

ただし、いわゆる「パンチボウルを取り上げる(金融緩和を止める)」ことにはリスクが伴う。債券市場がパニックに陥る可能性や、メディアが「トランプ不況」を宣言することを促進する恐れがあるからだ。

そのため、トランプ陣営は迅速に行動し、現状の経済が宣伝されているよりもはるかに悪い状態にあることを説明する必要がある。経済の落ち込みは非常に深刻であり、早期の回復を期待するのは現実的ではないという認識を広めるべきだ。

現在必要なのは、通貨供給の成長率を下げることではなく、安定性を取り戻すことである。これにより、来年の価格上昇を完全に防ぐことはできないが、それ以上悪化させず、2026年までには物価上昇を完全に収束させることができるだろう。「デフレ」を懸念する必要はまったくない。金融メディアが警鐘を鳴らすかもしれないが、それは無視してよい。率直に言えば、デフレはむしろアメリカの消費者にとって恩恵となる局面ですらある。

迅速な行動が鍵

第3に、トランプ氏はアメリカ経済の富を生み出すエンジンを再始動させる必要がある。そのためには、大胆かつ大規模で歴史的なレベルの規制撤廃と、アルゼンチンでの例に倣った政府機関の完全廃止を行うべきだ。トランプ陣営は、即座に廃止すべき100の機関をリストアップする必要があるが、これはあくまで始まりに過ぎない。さらに100の機関を廃止の対象にすべきだ。これらの規制による障害が取り除かれれば、投資は大幅に増加するだろう。

(所得税や資本税の)減税も、この取り組みを助けるだろう。重要なのは、供給と雇用を増やすことに焦点を当て、インフレ圧力を凌駕する手段として活用することである。ここでも、金融メディアは経済の「過熱」について騒ぎ立てるだろうが、この比喩はもはや時代遅れである。経済成長がインフレに与える影響はむしろ逆であり、経済成長は価格上昇の影響を覆い隠すことができる。

時間は多く残されておらず、決断力と迅速な行動がなければ、トランプ政権は確実にこの勝負に負けるだろう。債務と資金創出を終わらせ、機関廃止と規制緩和を通じた経済成長を最優先事項とする必要がある。これらすべては、トランプ氏を支持する有権者の間で彼の人気をさらに高めるという付随的な利点もある。

政治的成功と経済合理性は相反するものではない。この場合、次期トランプ政権にとって幸運なのは、それらが共存することである。

ご友人は無料で閲覧できます

ご友人は無料で閲覧できます Line

Line Telegram

Telegram

ご利用上の不明点は ヘルプセンター にお問い合わせください。